解讀股息奧秘:從派發機制到穩健投資的智慧抉擇

在股票投資的世界裡,除了透過低買高賣賺取價差,也就是我們常說的「資本利得」之外,還有另一種讓投資者感到安心的收入來源,那就是「股息」或「股利」。你可能會問,這兩者有什麼不同?公司為什麼要發股息?身為投資人,我們該如何從股息中獲利,又該注意哪些潛在風險呢?

這篇文章將帶你深入淺出地了解股息的基礎定義、多種派發形式、關鍵的時程節點,以及它與公司經營策略和股價之間的微妙關係。我們還會探討股息背後的稅務規範與法律限制,並特別提醒你如何避免盲目追逐高股息率的陷阱,學習建立一個穩健的股息投資策略,讓你即使是金融小白也能輕鬆掌握股息投資的精髓。

股息的基礎定義、多元形式與派發時程

首先,讓我們來搞懂什麼是「股息」或「股利」。簡單來說,當一家公司賺錢之後,除了將部分利潤留下來繼續投資發展,也會將一部分的稅後利潤,依據持股比例分配給公司的股東,這就是股息或股利。它代表了你作為股東,分享公司經營成果的一種回報。

股息的派發形式很多元,最常見的有以下兩種:

- 現金股息(Cash Dividend / 配息):這是最直接也最受歡迎的形式。公司會將現金直接發放到你的證券帳戶中,讓你實實在在地收到一筆錢。想像一下,你投資了可口可樂公司,它每年除了讓你看到股價上漲的潛力,還會定期給你一筆錢,就像發獎金一樣,是不是很棒呢?

- 股票股息(Stock Dividend / 紅股 / 配股):這種形式下,公司不是給你現金,而是額外發給你新的股票。雖然你沒有拿到現金,但你的持股數量增加了。舉例來說,如果你持有100股,公司配發10%的股票股息,你就會額外拿到10股,總共變成110股。這會讓你的總資產價值增加,但同時也可能因為總股本增加而稍微稀釋每股的價值。

為了更清楚地理解這兩種主要形式的差異,以下表格將詳細比較現金股息與股票股息的優缺點與特性:

股息主要派發形式比較

| 特性 |

現金股息 (配息) |

股票股息 (配股) |

| 實質收到 |

現金 |

公司新發行的股票 |

| 對持股數量的影響 |

不變 |

增加 |

| 對每股價值的影響 (除權息後) |

股價扣除配息金額 |

股價因股本膨脹而稀釋 (扣除配股比例) |

| 流動性 |

高,可直接使用或再投資 |

需賣出股票才能變現 |

| 稅務影響 |

通常需繳納股息稅 |

通常在賣出股票時才產生資本利得稅 |

| 公司角度 |

流出現金,減少營運資金 |

保留現金,增加股本,稀釋每股收益 |

除了這兩種主要形式,還有一些比較特殊的股利形式,例如:

- 財產股利(Property Dividend):公司不發錢也不發股票,而是將其持有的其他資產(如產品、其他公司的股票、不動產等)分配給股東。

- 負債股利(Scrip Dividend):公司承諾在未來特定日期支付股息,並發給股東一種有價證券(如期票),這代表了公司對股東的一種短期債務。

- 建業股利(Liquidating Dividend):這類股利不是來自公司的利潤,而是來自公司清算時的資本返還。通常發生在公司結束營業或出售大部分資產時,所以這和一般意義上的「分紅」很不一樣。

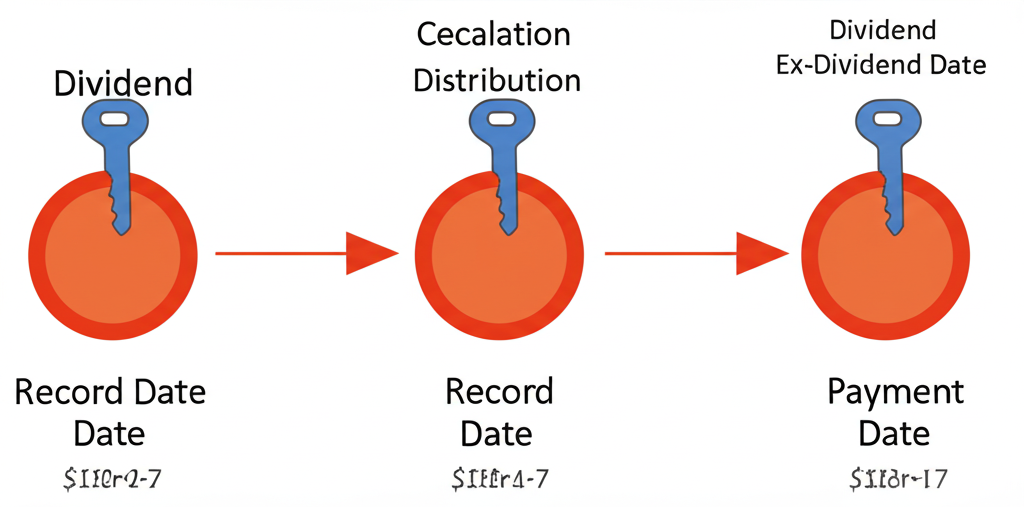

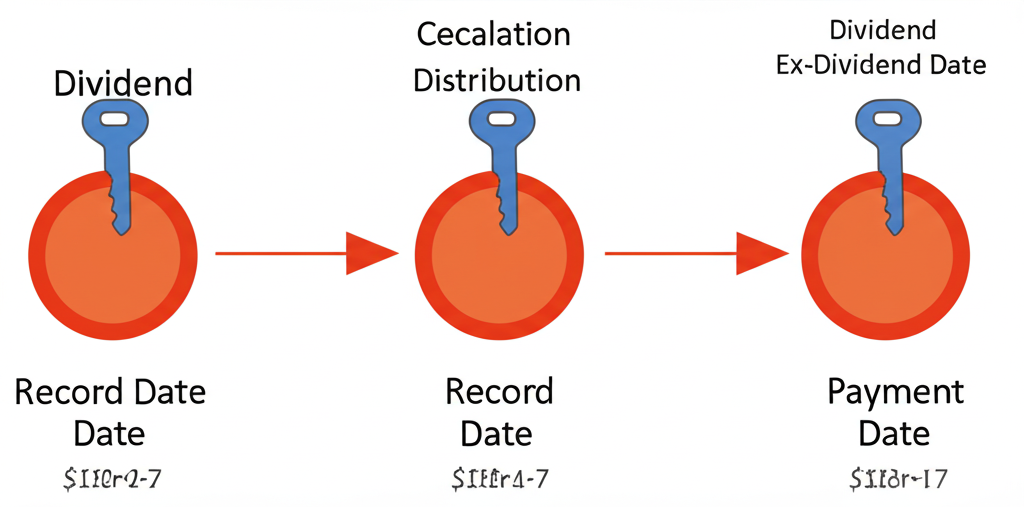

那麼,股息的派發過程又是如何呢?這中間有幾個關鍵日期,身為投資者你必須了解:

- 宣佈日(Declaration Date / 申報日):這一天,公司的董事會正式公告將會派發股息,並說明每股將派發多少股息、派發形式(現金或股票)以及接下來的幾個重要日期。

- 除息日(Ex-Dividend Date / 除淨日):這是最重要的日期!如果你想領取這次的股息,你必須在除息日「之前」買進股票並持有。一旦過了除息日,即使你買了股票,也無法領取這次的股息了。簡單來說,如果你在除息日當天或之後才買進股票,就不具備領取本次股息的資格。

- 記錄日(Record Date / 股權登記日):這是公司根據股東名冊確認哪些股東有資格領取股息的日子。通常在除息日之後的幾個工作天。

- 支付日(Payment Date / 發放日):這是股息真正發放到股東帳戶的日子。從宣佈到支付,整個流程可能需要幾週甚至幾個月。

了解這些日期,能幫助你更好地規劃你的投資策略,確保你能順利領取到應得的股息。精確掌握這些時程對於股息投資者至關重要,它決定了您是否有權利領取當期的股息,並影響您的買賣決策。

公司股息政策與股價表現的動態關係

一家公司是否派發股息,以及派發多少,都與其「股息政策」息息相關。這項政策反映了公司的經營狀況、盈利能力和未來的發展規劃。你可能會發現,有些公司每年都穩定配息,有些則幾乎不派發股息,這背後都有其道理。

例如,像可口可樂公司或麥當勞公司這類發展成熟、盈利穩定的藍籌股,它們的業務模式相對穩定,有充足的現金流,因此傾向於將部分利潤以現金股息的形式回饋給股東,這也吸引了許多追求穩定收益的投資者。它們的股息政策通常是穩定且持續增長的。

相反地,一些處於高速成長階段的科技公司,例如蘋果公司在其早期階段,可能選擇將大部分甚至全部的利潤再投資於研發、擴張市場,以追求更高的成長潛力。這類公司通常不會派發股息,因為他們相信將錢留在公司內部,能為股東創造更大的資本利得。然而,當這些公司發展到一定規模,現金流充裕後,也可能開始考慮派發股息,就像蘋果公司後來也開始配息一樣。

影響公司股息政策的因素多元,主要考量點包括:

- 公司盈利能力:穩定的盈利是派發股息的基礎。

- 未來投資機會:成長型公司傾向保留盈餘用於再投資,以期創造更高資本利得。

- 現金流狀況:充裕的現金流讓公司有能力支付現金股息。

- 債務水平:高負債可能限制公司派發股息的能力。

- 股東期望:長期股東可能更偏好穩定的股息收入。

- 產業特性:不同產業的平均股息政策會有所差異。

那麼,股息派發對股價會有什麼影響呢?最直接的影響發生在「除息日」。由於公司派發現金股息,這意味著公司的現金資產減少,每股價值也會相應降低。因此,在除息日當天,股價通常會出現一個向下調整,調整的幅度大約等於每股派發的股息金額。這是一種技術性調整,並非公司基本面發生了變化。

舉例來說,如果某檔股票在除息日前收盤價是100元,每股配發2元的現金股息,那麼在除息日當天,它的開盤參考價就會變成98元。這時候,如果你在除息日前持有股票,雖然股價看起來下跌了,但你卻獲得了2元的現金股息,所以你的整體資產價值並沒有實質上的減少。

長期來看,股價的走勢主要還是受到公司基本面、盈利能力和未來發展預期的影響。一家能持續穩定派發股息,並且股息持續增長的公司,通常代表其經營狀況良好,能吸引更多長期投資者,從而支撐其股價的穩定甚至上漲。相反,如果公司突然減少或停止派發股息,這可能被市場解讀為公司經營出現問題的訊號,進而對股價造成壓力。因此,理解股息政策如何與公司長期價值掛鉤,是做出明智投資決策的關鍵。

股息的稅務負擔與嚴謹法律規範

領取股息雖然令人開心,但投資者也必須留意,這筆收入通常需要繳納「股息稅」。稅率的計算方式和具體金額會因為你所在的地區、投資的市場(例如港股、美股或中國內地股市)、以及你的投資者身份而有所不同。理解這些稅務規定,才能更精確地評估你的實際收益。

以不同的市場為例:

- 港股(香港股市):對於非香港居民的投資者,港股的現金股息通常是免徵股息稅的,這對於許多國際投資者來說相當有吸引力。然而,這也取決於個別公司的註冊地和稅務協議。

- 美股(美國股市):對於台灣的投資者來說,如果投資美股,美國會對非居民投資者派發的現金股息預扣30%的稅款。這筆稅款會在股息發放前由券商直接扣除。但如果台灣和美國有稅務協定,或在某些情況下,稅率可能會有所調整。

- 中國內地股市:對於A股的股息,目前對個人投資者實行差別化稅率,持股時間越長,稅率越低。例如,持股超過一年可以免徵個人所得稅;持股一個月到一年之間,徵收10%;持股不足一個月則徵收20%。對於在香港上市的內地公司,根據其註冊地不同,稅務處理也會有差異。

以下表格概述了不同市場股息稅的概況,但請注意,實際稅率可能因個人身份、稅務協議及政策變動而異:

主要市場股息稅概況 (以台灣投資者為例)

| 市場 |

台灣投資者 |

主要稅務規定 |

注意事項 |

| 台灣股市 |

適用 |

採合併計稅或分離課稅,稅率依個人綜合所得稅率或分離課稅28%擇優 |

可享股利抵減稅額8.5%,上限8萬元 |

| 香港股市 (港股) |

適用 |

通常免徵股息稅 (取決於公司註冊地及稅務協議) |

部分內地註冊的H股可能需繳納10%股息稅 |

| 美國股市 (美股) |

適用 |

預扣30%股息稅 |

需填寫W-8BEN表格,部分情況下稅率可能調整 |

| 中國內地股市 (A股) |

適用 |

差別化稅率:持股不足1個月20%,1個月至1年10%,超過1年免稅 |

適用於個人投資者,具體規定可能複雜 |

除了稅務考量,公司在分配股息時,也必須遵守嚴謹的法律和內部政策規範。這不僅是為了保護股東權益,更是為了維護公司的財務健全和穩定發展。主要的規定包括:

- 公司法與公司章程:每家公司在成立時,其「公司章程」中都會明確規定利潤分配的原則和程序。同時,各國的「公司法」也對股利分配有明確的規範。例如,公司必須先彌補以前年度的虧損,才能進行利潤分配。

- 利潤分配順序:在可以分配利潤之前,公司必須按照法律規定和公司章程的要求,提取特定的公積金。例如,中國內地公司需要提取「法定盈餘公積金」和「任意盈餘公積金」,台灣公司則有「法定盈餘公積金」和「特別盈餘公積金」。這些公積金是公司保留盈餘的一部分,用於應對未來風險或擴大經營,確保公司具備足夠的償債能力和健康的資產結構。

- 「同股同利」原則:這是一個基本的公平原則,指的是對於相同類型的股份(如普通股),每股所獲得的股息權益必須是相同的。除非是公司發行了「優先股」(其股息通常有固定金額或比例,且優先於普通股領取),否則不能對持有相同股份的股東給予不同的待遇。這確保了所有投資者在同等條件下享有平等的權利。

- 董事會與股東大會批准:公司的股息分配方案通常由「董事會」提出,然後必須經過「股東大會」的審議和批准才能實施。這是一個透明的過程,讓所有股東都有機會參與決策。

這些法律與政策的限制,確保了公司的股息派發是在合法、公平且不損害公司長期發展的基礎上進行的。身為投資者,了解這些規定,可以幫助你更全面地評估一家公司的股息政策是否穩健可靠。在規劃股息投資時,務必將這些稅務與法律因素納入考量,以避免不必要的損失或風險。

警惕高收益陷阱:選擇穩健股息股的智慧

在投資市場上,我們常常會聽到「高股息」這個詞,許多投資者,尤其是剛入門的朋友,很容易被高得嚇人的股息率所吸引,認為這代表著更好的收益。然而,盲目地「追逐收益」往往是一個巨大的投資風險陷阱!高股息率的背後,可能隱藏著你意想不到的危機。

為什麼這麼說呢?讓我們用一個簡單的例子來解釋。假設有兩家公司,A公司股價100元,每年配息5元,股息率是5%。B公司股價50元,每年配息5元,股息率卻高達10%。B公司看起來是不是很誘人?但你必須深入探究,B公司為什麼股價這麼低,卻能配發這麼高的股息?

通常,高股息率可能意味著:

- 公司經營不穩定,股價長期低迷:股息率的計算方式是「每股股息 ÷ 股價」。如果一家公司的股價因為經營前景不佳、產業衰退或財務狀況惡化而大幅下跌,即使它維持過去的股息金額,其股息率也會顯得很高。這時,你可能賺了股息,卻賠了更大的資本利得損失。

- 一次性或不可持續的派發:有些公司可能會因為出售資產、特殊盈利等一次性事件,而派發高額股息。這種高股息是不可持續的,一旦特殊因素消失,股息就會大幅下降。

- 高風險行業或業務模式:一些行業,如金融業、房地產業或油氣業,其業務模式可能涉及較高的槓桿或對特定商品價格高度依賴,導致盈利波動性大。例如,過去曾有像安納利資本管理公司(Annaly Capital Management)、聖胡安盆地特許權信託(San Juan Basin Royalty Trust)或恩普拉斯資源公司(EnPro Resources)這類公司,因其業務特性,股息率可能很高,但同時也伴隨著較高的股價波動和營運風險。這些公司的股息穩定性可能不如想像中可靠。

為了幫助投資者區分潛在的高股息陷阱與真正穩健的股息成長股,以下表格列出了兩者的主要特徵:

高股息陷阱股與穩健股息成長股的對比

| 特徵 |

高股息陷阱股 |

穩健股息成長股 |

| 股息率 |

異常高,遠超行業平均 |

合理且穩定,可能略高於市場平均 |

| 股價趨勢 |

長期低迷或下跌,波動劇烈 |

長期穩定或緩慢上漲 |

| 公司基本面 |

營收、盈利不穩定,負債高,現金流差 |

業務穩定,盈利持續,財務狀況健康,現金流充裕 |

| 股息可持續性 |

多為一次性或不可持續,派息率過高 |

持續多年派發且穩定增長,派息率合理 |

| 行業風險 |

多處於夕陽產業或高風險行業 |

處於成熟或穩健成長的行業,具備競爭優勢 |

在評估高股息率股票時,務必保持警惕,深入分析其背後的財務狀況和經營前景,而非僅僅被表面上的高收益數字所迷惑。仔細的盡職調查是避免陷入高股息陷阱的關鍵。

那麼,我們應該如何選擇穩健投資的股息股呢?關鍵在於從「追求高股息率」轉變為「追求穩定增長股息的優質企業」。

以下是一些選擇穩健股息股的智慧策略:

- 關注公司基本面:選擇業務穩定、在行業中具有競爭優勢、財務狀況健康(低負債、現金流充裕)的公司。它們有能力持續產生盈利,並將部分利潤回饋給股東。

- 股息穩定性與成長性:觀察公司過去幾年的股息發放記錄。一家能夠連續多年發放股息,甚至股息金額逐年緩慢增長的公司,通常更值得信賴。這顯示了公司管理層對未來充滿信心,並願意與股東分享長期成長的成果。例如,可口可樂公司和麥當勞公司都是長期穩定派息的典範。

- 合理的派息率:派息率是指公司將多少比例的利潤用於派發股息。過高的派息率(例如超過90%)可能意味著公司將大部分甚至全部利潤都用於派息,缺乏資金進行再投資或應對突發狀況,這反而是一種風險。一個健康的派息率通常在40%到70%之間。

- 整體市場環境考量:雖然不能盲目追逐,但了解整體市場的股息水平也能提供參考。例如,證監會主席吳清曾指出滬深300指數的平均股息率達3.4%,這為評估個股的股息率提供了一個宏觀背景。如果你找到一個遠高於市場平均水平的股息率,就更需要仔細研究其背後的原因。

在選擇股息股時,以下幾點常見錯誤務必避免:

- 只看股息率,不看公司基本面。

- 忽視股息發放的歷史記錄,不考察其穩定性和成長性。

- 不考慮派息率是否合理,盲目追求高派息。

- 忽略行業風險和公司所處的生命週期。

- 未將稅務成本納入實際收益考量。

- 過度集中投資於少數高股息股票,缺乏分散風險。

記住,真正的財富累積不是靠短期的高收益投機,而是透過選擇那些業務穩定、能夠持續產生盈利並穩定增長股息的優質公司。這樣,你的投資才能在相對低壓力的環境下,實現長期穩定的增長。

結語

了解股息,就像是解開了股票投資世界中的一個重要密碼。我們從股息的定義、多元形式、關鍵派發時程,到它與公司股息政策及股價的動態關係,再到稅務負擔和嚴謹的法律規範,都進行了詳細的探討。

最重要的是,我們學習了如何警惕「追逐收益」的陷阱,並強調了選擇業務穩定、財務狀況良好、股息可靠且持續增長的「優質股息股」才是實現穩健投資、低壓力長期財富累積的智慧策略。透過這些知識,你將能更自信地分析市場上的機會,做出更明智的投資決策。

【免責聲明】本文所提供之資訊僅供教育與知識性說明用途,不構成任何投資建議或買賣邀約。投資有風險,請務必在進行任何投資決策前,自行審慎評估並諮詢專業財務顧問意見。

常見問題(FAQ)

Q:股息和股利有什麼區別?

A:在台灣,股息通常指現金股利(配息),而股利是現金股利和股票股利(配股)的統稱。但在廣義的金融術語中,兩者常被互換使用,泛指公司分配給股東的利潤。

Q:什麼是除息日?為什麼它很重要?

A:除息日是公司決定哪些股東有資格領取當期股息的關鍵日期。如果你想領取股息,必須在除息日之前買入股票並持有。在除息日當天或之後買入的股票,將無法領取本次股息。

Q:高股息率的股票一定好嗎?

A:不一定。高股息率可能暗示公司經營不佳導致股價下跌,或僅為一次性派發,無法持續。投資者應深入分析公司基本面、盈利穩定性、派息歷史及合理的派息率,避免陷入「高股息陷阱」。